Betriebliche Altersversorgung (bAV) – Betriebsrente

Ihr zuverlässiger Partner seit 1984 für betriebliche Altersversorgung.

Ihr Full-Service Partner für alle Fragen rund um die betriebliche Altersvorsorge.

Was bedeutet betriebliche Altersversorgung

Betriebliche Altersversorgung ist kein Produkt, sondern eine Zusage des Arbeitgebers an seinen Arbeitnehmer. Betriebliche Altersversorgung hat auch nichts mit Versicherungen zu tun, auch ist für die Durchführung einer betrieblichen Altersversorgung eine Versicherung nicht zwingend notwendig. Die nachfolgenden Inhalte sollen eine Übersicht über die Grundlagen der betrieblichen Altersversorgung und deren Durchführungswege schaffen und dienen somit einer ersten Information zu diesem Thema. Für Fragen oder weitergehende Ausführungen oder zum Vereinbaren eines persönlichen Beratungsgespräches sprechen Sie uns bitte an.

ARBEITSRECHTLICHE GRUNDLAGEN

AUS ANLASS DER TÄTIGKEIT FÜR DAS UNTERNEHMEN

Die betriebliche Altersversorgung ist zunächst nach § 1 BetrAVG eine Zusage des Arbeitgebers an seinen Arbeitnehmer aus Anlass der Tätigkeit für sein Unternehmen. Es können hierbei Leistungen bei Eintritt des Todes (Hinterbliebenenleistung), der Invalidität oder das Erreichen des Endalters zugesagt werden. Es ist möglich, nur ein einzelnes Ereignis zu berücksichtigen – also z.B. das Erreichen des Endalters oder eine Kombination aus den drei möglichen Ereignissen zu wählen.

Neben der Art der Finanzierung (arbeitgeberfinanzierte betriebliche Altersversorgung oder Entgeltumwandlung) wird die betriebliche Altersversorgung auch nach der Art der Zusage unterschieden.

ZUSAGEARTEN

DIE RECHTSBEZIEHUNGEN

Rechtlich sind gem. § 1 BetrAVG folgende vier Zusagearten möglich:

Leistungszusage (Abs. 1)

Beitragsorientierte Leistungszusage (Abs. 2 Nr. 1)

Beitragszusage mit Mindestleistung (Abs. 2 Nr. 2)

Reine Beitragszusage (Abs. 2 Nr. 2a)

Der Arbeitgeber ist vollkommen frei in der Art der Zusage sowie bei der Wahl des Durchführungsweges. Wesentlicher Bestandteil der Zusage, außer bei der neu zum 01.01.2018 eingeführten reinen Beitragszusage ist, wie oben angeführt die Leistung, für diese der Arbeitgeber auch einzustehen hat (§ 1 Abs. 1 Satz 3 BetrAVG). Auswirkungen hat die Wahl der Zusage vor allem bei der Ermittlung des erdienten Anspruches, d.h. auf den Anteil der Gesamtzusage, den sich der Arbeitnehmer während seiner Tätigkeit beim Unternehmen erdient:

Bei einer Leistungszusage erdient sich der Arbeitnehmer die Zusage ab Eintritt in das Unternehmen im Verhältnis zu seiner insgesamt möglichen Betriebszugehörigkeit. Die Leistungszusage ermöglicht dem Arbeitgeber somit seinem Arbeitnehmer auch die Zeiten vor Erteilung der Zusage zu würdigen. Besonderheiten bestehen bei beherrschenden Gesellschafter-Geschäftsführern, bei denen eine Erdienung erst ab dem Zusagezeitpunkt erfolgt.

Bei einer beitragsorientierten Leistungszusage und Beitragszusage mit Mindestleistung erdient sich der Arbeitnehmer den Anspruch ab Zusagebeginn, abhängig von der vereinbarten Beitragszahlung. Differenziert wird die Beitragszusage mit Mindestleistung von der beitragsorientierten Leistungszusage meist dadurch, dass bei der Beitragszusage mit Mindestleistung die Zahlung tatsächlich erfolgen muss, während bei der beitragsorientierten Leistungszusage sich die Leistung auch an einer fiktiven Beitragszahlung orientieren kann.

Die reine Beitragszusage kennzeichnet sich dadurch, dass der Anspruch des Mitarbeiters zu keinem Zeitpunkt garantiert sein darf (§ 22 Abs. 1 Satz 2 BetrAVG). Der Gesetzgeber sieht zwar in der Definition der reinen Beitragszusage eine Enthaftung des Arbeitgebers vor, eine Gewähr, dass außer dem vereinbarten Beitrag keine unkalkulierbaren Kosten auf den Arbeitgeber zukommen, kann hier allerdings nicht daraus abgeleitet werden. § 23 BetrAVG ermöglicht es den Sozialpartnern Zusatzbeiträge zu fordern, die zur Sicherung der Leistung im Tarifvertrag vereinbart werden sollen.

FINANZIERUNGSARTEN

ARBEITGEBERFINANZIERT VS. ENTGELTUMWANDLUNG

Die Art der Finanzierung ist unterteilt in einer freiwilligen, vom Arbeitgeber finanzierten Zusage oder vom Arbeitnehmer durch Verzicht auf einen Teil seines Lohnes finanzierten Zusage.

Wesentlicher Bestandteil einer vom Arbeitgeber finanzierten betrieblichen Altersversorgung ist, dass diese zusätzlich zum vereinbarten Lohn zugesagt wird und damit die Betriebstreue belohnen und die Versorgungslücke im Alter mildern soll. Diese Form der Zusage ist grundsätzlich freiwillig, eine gesetzliche Verpflichtung diese durchzuführen besteht nicht. Allerdings wird im Rahmen von tarifvertraglichen Verhandlungen oder zur personalpolitischen Nutzung dieses Instrument in der Praxis immer wichtiger.

Seit dem 01.01.2002 haben alle Arbeitnehmer einen Rechtsanspruch auf eine betriebliche Altersversorgung im Rahmen einer Entgeltumwandlung, d.h. sie dürfen zukünftige Lohnbestandteile zugunsten einer betrieblichen Altersversorgung in eine wertgleiche Anwartschaft umwandeln. Die Wertgleichheit als wesentliches Kriterium wurde bereits in der Rechtsprechung diskutiert und wird auch in Zukunft ein wichtiges Merkmal der Entgeltumwandlung bleiben. Dies ist auch vor dem Hintergrund zu beachten, dass auch im Rahmen der Entgeltumwandlung der Arbeitgeber für die Erfüllung der Zusage einzustehen hat, unabhängig davon, für welchen Durchführungsweg er sich entscheidet.

DURCHFÜHRUNGSWEGE

DIE ERSTE GRUNDLEGENDE ENTSCHEIDUNG

Die Zusage des Arbeitgebers kann unmittelbar über diesen selbst oder über einen der in § 1b Abs. 2 bis 4 BetrAVG benannten externen Durchführungswege durchgeführt werden. Innerhalb der Durchführungswege wird nach der EU-Pensionsfondsrichtlinie vom 12. März 2003 zwischen individuellen und kollektiven Durchführungswegen unterschieden:

Als individuelle Durchführungswege gelten die vom zusagenden Arbeitgeber frei bestimmbaren Durchführungswege, bei denen der Arbeitgeber die Versorgungsrichtlinien frei von versicherungsrechtlichen Vorschriften definieren kann. Die Definition lässt sich auch auf Basis der Haftung ableiten. So sind bei individuellen Durchführungswegen die Risiken grundsätzlich auf das jeweilige Unternehmen individuell bezogen, während bei kollektiven Durchführungswegen der Arbeitgeber vom Wohl und Wehe des Kollektives mit abhängig ist. Die Einteilung der Durchführungswege lässt sich wie folgt vornehmen:

Individuell

- Direktzusage / Pensionszusage

- Unterstützungskasse

Kollektiv

- Direktversicherung

- Pensionskasse

- Pensionsfonds

In der Praxis ist die Differenzierung wesentlich für die steuerliche Würdigung der betrieblichen Altersversorgung beim Arbeitgeber und beim Arbeitnehmer, sodass hier der Fokus auf die steuerliche Behandlung gelegt wird.

WAHL DES DURCHFÜHRUNGSWEGES

VERGLEICHSPARAMETER

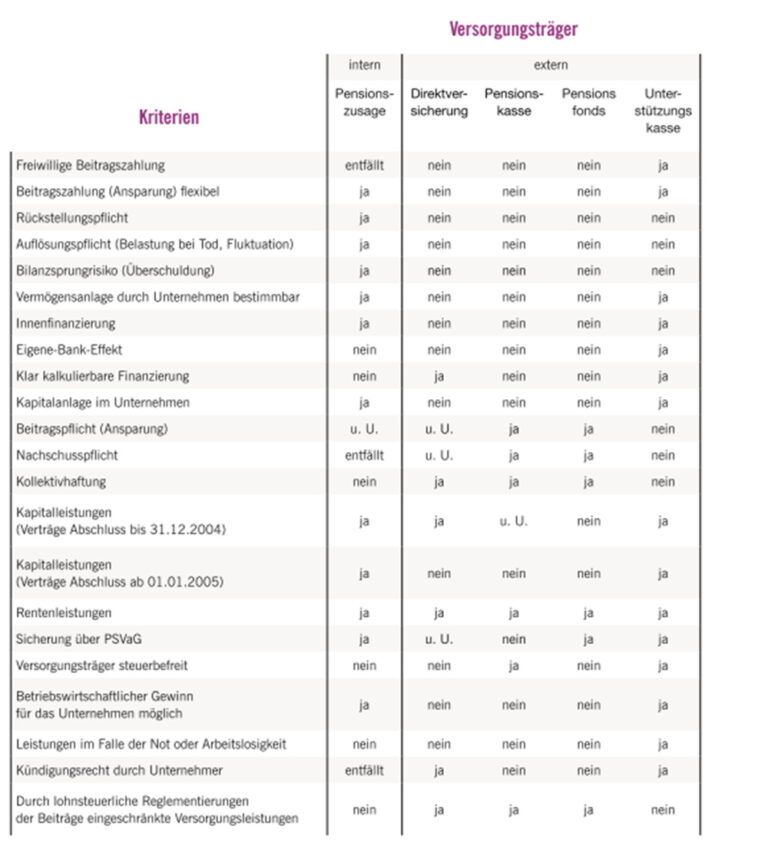

Die Wahl des richtigen Durchführungsweges kann entscheidend für den Erfolg der betrieblichen Altersversorgung für den Arbeitgeber und den Arbeitnehmer sein. Jedes Unternehmen ist individuell, daher ist eine pauschalierte Aussage über den richtigen Durchführungsweg grundsätzlich nicht möglich. Da die betriebliche Altersversorgung jedoch ein lang anhaltender Prozess ist, ist eine höchstmögliche Flexibilität vorteilhaft. Neben der Flexibilität spielt die Rentabilität sowohl für den Arbeitgeber und den Arbeitnehmer eine wesentliche Rolle und auch das Thema Risiko sollte bedacht werden.

Durch unsere langjährige Beratungserfahrung konnten wir eine Check-Liste entwerfen, die Ihnen helfen soll, den richtigen Durchführungsweg zu wählen bzw. bei der Wahl des Durchführungsweges die für Sie wesentlichen Positionen im Fokus zu behalten.

A. Direktversicherung:

Eine Direktversicherung ist gemäß Definition § 1b Abs. 2 BetrAVG eine Lebensversicherung auf das Leben des Arbeitnehmers, die durch den Arbeitgeber abgeschlossen wird und bei der der jeweilige Arbeitnehmer oder seine Hinterbliebenen hinsichtlich der Leistungen des Versicherers ganz oder teilweise bezugsberechtigt sind.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITGEBER

Steuerrechtlich greift diese Definition auch § 4b EStG auf: „Der Versicherungsanspruch aus einer Direktversicherung, die von einem Steuerpflichtigen aus betrieblichem Anlass abgeschlossen wird, ist dem Betriebsvermögen des Steuerpflichtigen nicht zuzurechnen, soweit am Schluss des Wirtschaftsjahres hinsichtlich der Leistungen des Versicherers die Person, auf deren Leben die Lebensversicherung abgeschlossen ist, oder ihre Hinterbliebenen bezugsberechtigt sind.“ (§ 4b Satz 1 EStG)

Die Beiträge an eine Direktversicherung sind somit gem. § 4b EStG als Betriebsausgaben beim Unternehmen steuerlich abzugsfähig, unabhängig von der Höhe des Beitrages. Die Direktversicherung wird zudem vom Unternehmen, im Vergleich zu einer reinen Rückdeckungsversicherung, grundsätzlich nicht bilanziert.

Eine Ausnahme von dieser Bilanzneutralität erfolgt, sofern die Überschüsse nicht vollständig dem Arbeitnehmer zur Erhöhung seiner Leistung zugesagt sind. In diesem Fall werden diese Überschüsse bilanziell als Vermögen erfasst und erhöhen den steuerbaren Ertrag bereits zum Zeitpunkt der kalkulatorischen Entstehung. Der Vorteil hiervon ist, dass das Unternehmen diese Überschüsse im Zeitpunkt der Auszahlung steuerfrei vereinnahmen kann (Umbuchung von Aktivvermögen). Der Nachteil hiervon ist, dass ein Ertrag bereits zu einem Zeitpunkt der Besteuerung unterworfen wird, an dem dieser noch nicht monetär vereinnahmt wurde.

B. Unterstützungskasse

Die Unterstützungskasse ist der älteste Durchführungsweg in der betrieblichen Altersversorgung und gem. § 1b Abs. 4 BetrAVG als eine rechtsfähige Versorgungseinrichtung definiert, die auf Ihre Leistungen dem Arbeitnehmer oder seinen Hinterbliebenen keinen Rechtsanspruch gewährt. Der fehlende Rechtsanspruch bedeutet jedoch nicht, dass der Begünstigte keinen Anspruch gegenüber der Unterstützungskasse auf Leistungen hat. Im Rahmen der für die Erfüllung der Leistung vorhandenen bzw. zugewendeten Mittel hat der Arbeitnehmer nach Rechtsprechung des Bundesarbeitsgerichtes einen Anspruch auf Leistung. Mit dem fehlenden Rechtsanspruch besteht aber die Möglichkeit für den Arbeitgeber im Rahmen der steuerrechtlich zulässigen Beträge seine Betriebsausgaben anzupassen und somit die steuerliche Ausfinanzierung der Zusagen flexibler zu gestalten.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITGEBER

Ohne Rückdeckungsversicherung

Bei der versicherungsfreien Nutzung der Unterstützungskasse differenziert der Gesetzgeber die steuerrechtliche Begleitung in Leistungsempfänger und Leistungsanwärter.

Für den Leistungsempfänger ist der Betrag als Betriebsausgabe zulässig, der sich aus der Multiplikation der Jahresrente mit dem in der Anlage 1 zu § 4d EStG angeführten Faktor für den jeweiligen Leistungsempfänger ergibt. Dieser Betrag stellt den maximalen Betrag dar, es steht dem Arbeitgeber aber auch frei, einen geringeren als den sich ergebenden Betrag an die Unterstützungskasse zu entrichten. Nicht (vollständig) geleistete Zuwendungen können in den Folgejahren, abhängig von der Entwicklung des Kassenvermögens, mit steuerlicher Würdigung nachgeholt werden.

Für Leistungsanwärter wird der steuerlich abzugsfähige Betrag an die Unterstützungskasse pauschaliert ermittelt. Abzugsfähig ist gem. § 4d Abs. 1 S. 1 Nr. 1 Buchst. b EStG pro Jahr 25% der Jahresrenten für alle Begünstigten, die das 27. Lebensjahr vollendet haben. Dieser Betrag ist solange abzugsfähig bis das Kassenvermögen das 8fache der Zuwendung erreicht hat. Entgegen mancher interessensgeführten Aussage ist damit aber keinesfalls die versicherungsfreie Ausfinanzierung gefährdet. Die Begrenzung soll schlichtweg eine signifikante steuerliche Überfinanzierung der Unterstützungskasse verhindern. Durch die Beleihung des Kassenvermögens und der abzugsfähigen Zinsen besteht für den Arbeitgeber die Möglichkeit, eine steuerlich stärker gewürdigte Finanzierung durchzuführen.

Das angeführte Beispiel skizziert eine Entgeltumwandlung bei einer Kapitalgesellschaft und verdeutlicht den Effekt der „eigenen Bank“: Mehrwert für das Unternehmen (Dargestellt als Entwicklung Kapitalkonto) und mehr Leistung für den Mitarbeiter.

Mit Rückdeckungsversicherung

Im Rahmen einer kongruent rückgedeckten Unterstützungskasse sind gem. § 4d Abs. 1 S. 1 Nr. 1 Buchst. c EStG die Beiträge als Betriebsausgaben abzugsfähig, welche die Unterstützungskasse zur Finanzierung der Leistung an den Versicherer zahlt. Bedingung ist, dass dieser Beitrag gleichbleibend oder steigend ist, Einmalbeiträge sind nur für Leistungsempfänger, nicht jedoch für Leistungsanwärter zulässig.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITNEHMER

Zusagen aus einer betrieblichen Altersversorgung über den Durchführungsweg Unterstützungskasse stellen beim Arbeitnehmer in der Anwartschaft grundsätzlich keinen Zufluss dar. Die Besteuerung erfolgt daher erst in der Leistungsphase und wird als Einkünfte aus nichtselbstständiger Tätigkeit der Besteuerung unterworfen.

Bei der Entgeltumwandlung besteht im Gegensatz zur Direktversicherung, Pensionskasse oder Pensionsfonds keine Höchstgrenze für die lohnsteuerfreie Umwandlung. Lediglich im Rahmen der Sozialversicherung gilt auch hier die Sozialversicherungsfreiheit der Umwandlungsbeiträge bis zu 4% der Beitragsbemessungsgrenze.

Im Leistungsfall werden auch hier die Auszahlungen als Einkünfte aus nichtselbständiger Tätigkeit der Besteuerung unterworfen.

Sofern der Begünstigte gesetzlich oder freiwillig gesetzlich krankenversichert war, werden für die Leistung ebenfalls Beiträge zur Sozialversicherung (jedoch nur Kranken- und Pflegeversicherung) fällig. Wie bei allen Leistungen der betrieblichen Altersversorgung trägt hier der Leistungsempfänger den vollen Beitragssatz.

C. Pensionszusage

Im Rahmen einer Pensionszusage oder Direktzusage nutzt der Arbeitgeber keinen der vier externen Durchführungswege für die steuerliche Ausfinanzierung der zugesagten Leistungen, sondern erfasst die aus der Zusage entstehenden Verpflichtungen als Rückstellung in der Bilanz.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITGEBER

Die Voraussetzungen für die steuerliche Würdigung der betrieblichen Altersversorgung ist genau wie die Form der Auswirkungen auf das steuerliche Ergebnis in § 6a EStG geregelt. Die Höhe der Betriebsausgabe ist abhängig vom Alter des Begünstigten, der Höhe und der inhaltlichen Ausgestaltung der Zusage. Da hier kein externer Versorgungsträger vorhanden ist, für den Beiträge betriebsausgabenwirksam erfasst werden könnten, findet die steuerliche Würdigung durch die Bildung von Rückstellungen statt.

Dieser fiskalischen Ansparung steht in der Leistungsphase die anteilige Auflösung der Pensionszusage gegen die Rentenzahlungen entgegen, so dass in der Rentenphase die Rentenzahlungen nicht vollständig betriebsausgabenwirksam sind. Im Falle des Versterbens ist die Rückstellung entsprechend aufzulösen, bei einem vorzeitigen Eintritt des Versorgungsfalles wird die Rückstellung entsprechend erhöht. Diese Veränderungen sind grundsätzlich ergebniswirksam, d.h. sie belasten die Gewinn- und Verlustrechnung des jeweiligen Jahres.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITNEHMER

Zusagen aus einer betrieblichen Altersversorgung über den Durchführungsweg Pensionszusage stellen beim Arbeitnehmer in der Anwartschaft grundsätzlich keinen lohnsteuerlichen Zufluss dar. Dies bedeutet, dass eine betriebliche Altersversorgung über den Durchführungsweg Pensionszusage auch keine sozialversicherungsrechtlichen Auswirkungen in der Anwartschaft für den Begünstigten hat.

Bei der Entgeltumwandlung über den Durchführungsweg Direktzusage besteht durch den fehlenden Zufluss, im Gegensatz zur Direktversicherung, Pensionskasse oder Pensionsfonds, keine Höchstgrenze für die lohnsteuerfreie Umwandlung. Lediglich im Rahmen der Sozialversicherung gilt auch hier die Sozialversicherungsfreiheit der Umwandlungsbeiträge bis zu 4% der Beitragsbemessungsgrenze.

Im Leistungsfall werden die Auszahlungen als Einkünfte aus nicht selbständiger Tätigkeit der Besteuerung unterworfen.

Sofern der Begünstigte gesetzlich oder freiwillig gesetzlich krankenversichert war, werden für die Leistung ebenfalls Beiträge zur Sozialversicherung (jedoch nur Kranken- und Pflegeversicherung) fällig. Wie bei allen Leistungen der betrieblichen Altersversorgung trägt hier der Leistungsempfänger den vollen Beitragssatz.

D. Pensionsfonds

Der Pensionsfonds ist, wie die Pensionskasse in § 1b Abs. 3 BetrAVG als ein rechtsfähiger Versorgungsträger der auf seine Leistungen einen Rechtsanspruch gewährt, definiert.

STEUERRECHTLICHE GRUNDLAGEN

Für den Arbeitgeber sind Beiträge an den Pensionsfonds gem. § 4e EStG als Betriebsausgaben wirksam.

Eine Besonderheit des Pensionsfonds im Vergleich zur Direktversicherung oder der Pensionskasse ist die Möglichkeit der Übernahme einer bestehenden Pensionsverpflichtung und deren steuerliche Auswirkungen. Gem. § 4e Abs. 3 EStG führt die Übertragung auf den Pensionsfonds für den Begünstigten in Verbindung mit § 3 Nr. 66 EStG nicht zu einem lohnsteuerpflichtigen Zufluss, sofern ein entsprechender Antrag gestellt wurde. Mit der Antragsstellung ist allerdings der Beitrag des Arbeitgebers nicht mehr in voller Höhe unmittelbar abzugsfähig sondern lediglich in Höhe der aufgelösten Rückstellung. Der darüber hinausgehende Betrag ist gleichmäßig in den dem Wirtschaftsjahr der Übertragung folgenden Wirtschaftsjahren abzuziehen (§ 4e Abs. 3 S. 3 EStG).

Für die Praxis bedeutet dies, dass hier das Unternehmen wählen kann: Entweder hat das Unternehmen unmittelbar einen dem Liquiditätsabfluss entsprechenden steuerlichen Aufwand und der Arbeitnehmer einen Zufluss in Höhe des Betrages, der die Freibeträge des §3 Nr. 63 EStG überschreitet oder der Arbeitgeber hat einen sofortigen Liquiditätsabfluss und lediglich in den nachfolgenden 10 Jahren eine entsprechende steuerliche Entlastung.

STEUERRECHTLICHE GRUNDLAGEN BEIM ARBEITNEHMER

Beiträge an einen Pensionsfonds sind, wie bei den Durchführungswegen Direktversicherung und Pensionskasse, gem. § 3 Nr. 63 EStG steuerfrei:

- im Rahmen des ersten Dienstverhältnisses,

- sofern diese 4 % zur Beitragsbemessungsgrenze nicht überschreiten

- bei Zusagen, die nach dem 31.12.2004 erteilt worden, erhöht sich der Freibetrag um 1.800 €.

- die Auszahlung als Rente oder als Auszahlungsplan vorgesehen ist.

Beiträge an eine Pensionskasse bei einer Übernahme von Versorgungsverpflichtungen sind gem. § 3 Nr. 66 EStG für den Begünstigten nur steuerfrei, sofern ein Antrag nach § 4e Abs. 3 EStG gestellt wurde.

Die Leistungsauszahlung wird als sonstige Einkünfte gem. § 22 Abs. 5 EStG versteuert. Sofern der Begünstigte gesetzlich oder freiwillig gesetzlich krankenversichert war, wird die Leistung ebenfalls der Sozialversicherung (jedoch nur Kranken- und Pflegeversicherung) unterworfen. Wie bei allen Leistungen der betrieblichen Altersversorgung trägt hier der Leistungsempfänger den vollen Beitragssatz.

GESELLSCHAFTER – GESCHÄFTSFÜHRER

SPEZIELLE VORGABEN DES GESETZGEBERS

Gesellschafter-Geschäftsführer mit einem steuerrechtlich anzuerkennenden Dienstverhältnis können eine Zusage von Ihrem Unternehmen erhalten und sich somit eine steuerlich attraktive Altersversorgung in Ihrem Unternehmen aufbauen. Ein besonderes Augenmerk bei der Ausgestaltung von Zusagen an den Gesellschafter-Geschäftsführer sind neben den Fragen der Finanzierbarkeit und der individuellen Zielsetzung auch die steuerlichen Rahmenbedingungen, die hier verstärkt geprüft werden und teilweise auch von den Anforderungen gegenüber einer Zusage an einen Arbeitnehmer abweichen. Im Rahmen von Gesellschafter-Geschäftsführer-Versorgungen ist zudem zu beachten, dass diese im Regelfall nicht unter die Schutzvorschriften des BetrAVG fallen und auch nicht durch den PSVaG geschützt werden.

Für Zusagen an einen Gesellschafter-Geschäftsführer verbleiben, wenn man die betragsmäßige Notwendigkeit der Schließung der Versorgungslücke im Rentenalter zu Grunde legt, nur zwei Durchführungswege (Direktzusage und Unterstützungskasse), da die Durchführungswege Direktversicherung, Pensionskasse und Pensionsfonds in Ihrer Beitragszahlung entsprechend begrenzt sind.

NACHZAHLUNGSVERBOT

Rückwirkende Vereinbarungen zwischen GmbH und beherrschendem GGF werden als verdeckte Gewinnausschüttung behandelt.

Vergütungen können somit nur mit steuerlicher Wirkung gewährt werden, wenn sie im Voraus eindeutig vereinbart wurden. Die Vergütung darf nur für künftige Dienste und nicht für zurückliegende Zeiten gegeben oder erhöht werden. Mit dem Nachzahlungsverbot sollen nachträgliche Gewinnmanipulationen ausgeschlossen werden, da der GGF auch unentgeltlich für die GmbH tätig werden kann.

Für die betriebliche Altersversorgung bedeutet dies, dass auch bei einer Leistungszusage die Erdienung nicht wie beim Arbeitnehmer ab Firmeneintritt erfolgt, sondern dass für den erdienten Anspruch der Zeitraum ab Zusagebeginn maßgeblich ist:

tatsächliche Dienstzeit ab Zusage im Verhältnis zur möglichen Dienstzeit ab Zusage

Dienstzeiten vor Erteilung der Zusage bleiben somit unberücksichtigt, womit dem Zeitpunkt der Erteilung der Zusage eine entsprechende Bedeutung zuteil wird (s. Probezeit und Erdienbarkeit).

INSOLVENZSCHUTZ

Wie bereits beschrieben ist die Zusage an den Gesellschafter-Geschäftsführer im Regelfall nicht durch den Pensionssicherungsverein geschützt. Der Pensionssicherungsverein aG schützt lediglich Minderheitsgesellschafter, sofern diese gewisse Kriterien erfüllen. Anhaltspunkte, ob ein Insolvenzschutz über den Pensionssicherungsverein gegeben ist oder nicht, können die Merkblätter des Pensionssicherungsvereines geben (www.psvag.de).

Auf Grund der meist fehlenden gesetzlichen Absicherung ist der Wunsch nach einer alternativen Absicherung der eigenen Altersversorgung für den Geschäftsführer bei der Insolvenz des eigenen Unternehmens umso verständlicher. Hierbei ist zu bedenken, dass beispielsweise eine unmittelbare Verpfändung einer Rückdeckungsversicherung (oder einem anderen Anlagekonto) meist nicht den gewünschten Effekt hat und die Verpfändung auch auf Grund der fehlenden Pfandreife vom Insolvenzverwalter angegriffen werden kann. (z. B. Urteil des Bundesgerichtshofes vom 07.04.2005 (IX ZR 138/04) oder das Urteil vom 11.04.2013 (IX ZR 176/11), welches bereits in unserem Akademie-Brief 46/2014 diskutiert wurde.

Welche Form der Insolvenzabsicherung für Sie die Richtige ist, lässt sich pauschal leider nicht beantworten. Sehr gerne stehen wir Ihnen aber hierzu für ein Gespräch zur Verfügung: Kontakt

PROBEZEIT UND ERDIENBARKEIT

Die Zusage an einen beherrschenden Gesellschafter-Geschäftsführer kann, im Vergleich zu einem Geschäftsführer ohne Beteiligung oder einem Arbeitnehmer, nicht zu Beginn seines Dienstverhältnisses erteilt werden.

Die Finanzverwaltung geht davon aus, dass ein gewissenhafter und ordentlicher Kaufmann eine Probezeit abwarten würde, in der der Geschäftsführer seine Fähigkeiten unter Beweis stellen kann. Wurde in der Literatur gerne von einer Probezeit von 3-5 Jahren gesprochen, so hat das Schreiben des Bundesfinanzministerium vom 14.12.2012 (IV C 2 – S 2742/10/10001) nun etwas mehr Klarheit geschaffen, auch wenn im Einzelfall hiervon abgewichen werden kann.

Im Einzelnen geht das Schreiben bei einer neu gegründeten Gesellschaft von einer Probezeit von mindestens 5 Jahren aus, bei einem Management-Buyout oder einem Rechtsformwechsel kann hiervon jedoch abgewichen werden, da es sich nicht um eine reine Neugründung handelt und im Regelfall die Ertragsaussichten hinlänglich abschätzbar sind. Bei einer Neueinstellung eines Gesellschafter-Geschäftsführers sieht das Schreiben eine Probezeit von mindestens 3-5 Jahren vor.

Ein weiterer wesentlicher Aspekt ist die Erdienbarkeit. So wird für den beherrschenden Gesellschafter-Geschäftsführer eine Erdienbarkeit von mindestens 10 Jahren ab Zusagezeitpunkt bis zum festgelegten Endalter gefordert, wobei das zugesagte Endalter das 70. Lebensjahr nicht übersteigen darf. Die geforderten 10 Jahre gelten nicht nur für die Erteilung der Zusage, sondern sind auch bei Veränderungen in der Zusage, z.B. Erhöhungen der Altersleistung, entsprechend zu beachten.

Arbeitnehmer

KONZEPTE ENTGELTUMWANDLUNG

Über das jeweilige Versorgungsmodell können Ihre Arbeitnehmer Entgeltbestandteile in Versorgungslohn umwandeln. Es können dabei monatliche, jährliche oder einmalige Beiträge aus dem Entgelt für die Altersvorsorge angespart werden. Auch ein Zuschuss durch Sie als Arbeitgeber lässt sich abbilden.

In dem Umfang, in dem der Arbeitnehmer auf Entgeltbestandteile verzichtet, erhält dieser eine Versorgungszusage eine schriftliche Anwartschaftsbestätigung. Die Zusage erfolgt als beitragsorientierte Leistungszusage, d.h. sie baut sich auf den vom Arbeitnehmer eingebrachten Entgeltbestandteilen.

ARBEITGEBERFINANZIERUNG

Zusätzlich zu einer Förderung der Entgeltumwandlung können Sie Ihren Arbeitnehmern eine freiwillige betriebliche Altersvorsorge gewähren. Gemäß § 1 Betriebsrentengesetz (BetrAVG) spricht man von betrieblicher Altersversorgung immer dann, wenn einem Arbeitnehmer Leistungen der Alters-, Invaliditäts- oder Hinterbliebenenversorgung aus Anlass seines Arbeitsverhältnisses vom Arbeitgeber zugesagt werden. Ihre Arbeitnehmer erhalten eine attraktive Versorgungszusage, bei deren Ausgestaltung wir Ihnen als Berater zur Verfügung stehen.

Somit können Sie als Arbeitgeber dies als ein weiteres Instrument nutzen, um Mitarbeiter langfristig an Ihr Unternehmen zu binden oder qualifiziertes Personal am Arbeitsmarkt zu gewinnen. Die betriebliche Altersversorgung bietet Ihnen zudem die Möglichkeit, einen Teil der Versorgungslücke Ihrer Mitarbeiter im Alter zu schließen.

- „Da kommt ja sowieso nichts raus“

- „Dafür bin ich zu alt/zu jung“

Das ist das traurige Meinungsbild vieler Arbeitnehmer zum Thema betriebliche Altersversorgung (bAV).

Sicher, gewinnbringend, transparent, flexibel und völlig Versicherungsunabhängig lässt sich für nahezu jeden Arbeitnehmer die betriebliche Altersversorgung sinnvoll neu- oder umgestalten.

Arbeitgeber

VOM KOSTEN- ZUM ERFOLGSFAKTOR

Die Wahl der richtigen betrieblichen Altersversorgung setzt den Willen zum Umdenken voraus!

Wir haben es uns zur Aufgabe gemacht, Unternehmer und Mitarbeiter von klein- und mittelständischen Unternehmen sicher zu versorgen. Gleichzeitig wird die betriebliche Altersversorgung individuell auf Ihr Unternehmen zugeschnitten.

Steuerberater

UNABHÄNGIGE BERATUNG

Ihre Mandanten stellen hohe Ansprüche an Sie und Ihre Mitarbeiter. In einem Tätigkeitsfeld das permanenten Veränderungen unterworfen ist sind Sie für Ihre Mandanten mehr als der Fels in der Brandung.

Ihre Tätigkeit umfasst deutlich mehr als die Erstellung der Buchhaltung und des Jahresabschlusses und die Anforderungen an Ihre Beratung steigt!

Gerade in Spezialgebieten wie der betrieblichen Altersversorgung, die neben den steuerrechtlichen auch sehr viele arbeitsrechtliche Komponenten enthält ist es daher hilfreich, auf Spezialwissen zugreifen zu können.

Profitieren Sie von unserer Erfahrung und unserer Fachkompetenz, überzeugen Sie sich selbst von dem Nutzen einer unabhängigen Beratung.

Konzepte und Dienstleistungen

NIEMAND IST ALLWISSEND

Von den Angehörigen der rechts- und steuerberatenden Berufe wird wie selbstverständlich erwartet, dass sie auch in Spezialgebieten mit umfassendem Wissen agieren. Die Regelungsdichte sowie die Verzahnung der unterschiedlichen Rechtsgebiete machen es nahezu unmöglich, ein allumfassendes und stets aktuelles Fachwissen in allen Detailfragen zu pflegen. Das gilt im speziellen auch für die betriebliche Altersversorgung.

Bei diesem Spezialgebiet greifen Steuer-, Arbeits- und Sozialversicherungsrecht ineinander. Sie tun das teilweise sogar auf widersprüchliche Weise. Zudem ist das Thema politisch hoch brisant. Der Gesetzgeber wirkt hier mit reger Aktivität. Hier bietet es sich an, auf einen ausschließlich darauf spezialisierten Dienstleister zurückzugreifen, der mit seiner Erfahrung und vor allem mit seiner Unabhängigkeit ein echter Partner sein kann.

Allein Sie entscheiden, welche Leistungen Sie aus unserem umfangreichen Full-Service-Paket der „runden bAV“ für sich und / oder Ihre Mandanten in Anspruch nehmen wollen.

LÖSUNG FÜR PENSIONSZUSAGEN

DIE ZU LÖSENDE AUFGABE

Generationswechsel! Unternehmensverkauf! Liquidation!

Bei über 70.000 Unternehmen pro Jahr in Deutschland steht in den nächsten Jahren die Unternehmensnachfolge an – oder bedauerlicherweise die Liquidation, da keine Nachfolger gefunden werden.

Viele Unternehmer stellen dabei ernüchternd fest, dass die eigene Pensionszusage plötzlich eine nahezu unüberwindbare Hürde darstellt. Im Wesentlichen sind es sechs Gründe, welche im Einzelfall die Problematik kennzeichnen, wobei in Unternehmen nicht selten auch Kombinationen mehrerer Gründe vorzufinden sind:

- Der ausscheidende Unternehmer möchte oder kann dem Nachfolger die Sicherstellung der Versorgungsansprüche nicht übertragen

- Der Nachfolger will die Sicherstellung der Versorgungsansprüche nicht übernehmen

- Der Nachfolger will die steuerlichen Risiken nicht übernehmen

- Die Leistung der Rückdeckungsversicherung reicht nicht aus, um die Versorgungsansprüche des Unternehmers zu decken

- Der ausscheidende Unternehmer ist nicht bereit, eine teure Versicherungslösung zu akzeptieren

- Das Unternehmen kann wegen Pensionsverpflichtungen nicht liquidiert werden.

Aber genau das muss nicht sein!

DIE LÖSUNG FÜR PENSIONSZUSAGEN

Der Schlüssel liegt in einer vollständigen Entkopplung des gesamten Verfahrens, um den Versorgungsanspruch des ausscheidenden Unternehmers vom weiteren Schicksal des Unternehmens zu trennen und den Nachfolger von der Versorgungslast zu entbinden.

Bei richtiger individueller Ausgestaltung muss es nicht zwingend eine Versicherungslösung sein. Wir stellen ihnen flexible Lösungen für das Unternehmen vor.

BEGLEITUNG BEI BETRIEBSÜBERGÄNGEN

HÖCHSTE ANSPRÜCHE FÜR GRÖSSTE SICHERHEIT

Nicht alle Chancen und alle Risiken sind in der Bilanz unmittelbar zu finden und bedürfen daher einer detaillierteren Prüfung, die nicht nur Steuer- und handelsrechtliche Themen beinhaltet.

Wir stehen Steuerberatern mit unserem gesamten Know-how und unserer jahrzehntelangen Erfahrung in allen Fragen zum Themenbereich betriebliche Altersversorgung bei Betriebsübergängen zur Seite. Dieses versetzt Sie als Steuerberater in die Lage, Ihre Mandanten auf diesem speziellen Gebiet kompetent und umfassend zu beraten, sowie individuelle Besonderheiten Ihrer Mandanten zu berücksichtigen.

Wir bieten Ihnen somit höchst professionelle, absolut sichere und transparente Administration und Koordination unter vollständiger Einhaltung sämtlicher rechtlicher Bestimmungen.

RISIKOANALYSE – bei bestehenden Pensionszusagen

VORSICHT IST BESSER ALS NACHSICHT

Die Situation ist nicht unbekannt: Im Rahmen einer Betriebsprüfung wird durch den Fachprüfer festgestellt, dass ein Teil der Pensionszusage nicht den formalen Vorschriften entspricht oder die Rückstellungen nicht richtig berechnet wurden. Im Regelfall ist der Grund hierfür nicht immer offensichtlich und die Auswirkungen sind mit einer Nachzahlung verbunden.

Werden diese Risiken, wenn auch unangenehm, im Rahmen einer Betriebsprüfung aufgedeckt und damit für Ihren Mandanten die Möglichkeit geschaffen, die Zusage zu ändern, sind andere Risiken in der betrieblichen Altersversorgung meist deutlich schwerwiegender.

Fehler in Zusagen, die nicht unmittelbar steuerrechtliche Auswirkungen haben, können für Ihren Mandanten noch schwerer erkennbar sein und damit unberechenbar werden. So ist für die meisten Unternehmen das Thema der Entgeltumwandlung oder auch eine tarifvertraglich bedingte, vom Unternehmen finanzierte betriebliche Altersversorgung zwar in den Zahlungen erkennbar, aber nicht im Augenmerk bei einer Risikoanalyse. Risiken wie Gleichbehandlung, geschlechterspezifische Diskriminierung, Verletzungen bzgl. der Wertgleichheit usw. treten überwiegend nicht unmittelbar auf, sondern erst später. Die vom Gesetzgeber vorgesehenen Verjährungsfristen lassen dem Arbeitnehmer auch noch als Rentner Zeit, seinen Anspruch gegenüber dem Arbeitgeber bzw. ehemaligen Arbeitgeber geltend zu machen.

Die notwendige Analyse geht hierbei über die steuerrechtlich relevanten Themen hinaus und bietet Ihnen und Ihrem Mandanten die Möglichkeit, nicht nur die Risiken, sondern auch Lösungsmöglichkeiten aufgezeigt zu bekommen.

SPRECHEN WIR DARÜBER.

VERSICHERUNGSMATHEMATISCHE GUTACHTEN

BEWERTUNG

Die Bewertung von Pensionszusagen erfolgt bei uns nicht nur unter den betriebswirtschaftlichen Gesichtspunkten der Sanierung, Optimierung und Gestaltung, sondern auch im Rahmen von versicherungsmathematischen Gutachten. Hierbei erstellen wir für Sie und Ihre Mandanten die versicherungsmathematischen Gutachten für die Steuer- und Handelsbilanz nach deutschem HGB.

Da wir keine Versicherungsgesellschaft oder Bank vertreten, erhalten Sie das Gutachten unabhängig von Ihrer Form der Geldanlage und können uns jederzeit für die Berechnung beauftragen.